みなさん、こんにちは。きはむゆみむ🏹です。

今回はバンガード米国ミッドキャップETF【VO】について見ていきます。ミッドキャップETFとは何なのか?また米国を代表するETFである全米株式【VTI】やS&P500指数連動型ETF【VOO】との違いなど一緒に学んでいきましょう。

▼こんな方に読んでほしい

- 米国株式ETFに興味がある方

- ミッドキャップETF【VO】を初めて知った方

▼最後まで読んで分かること

- 【VO】の基本情報

- 株価や分配金推移、トータルリターン

- 全米株式ETF【VTI】やS&P500連動型ETF【SPY】との違い

それではバンガード・米国ミッドキャップETF【VO】について見ていきましょう。

【VO】の基本情報

まずはバンガード・米国ミッドキャップETF【VO】の基本情報について見ていきましょう。(情報は2023年3月時点のものになります)

名称・運用会社・ファンド設定日

●名称

名称はバンガード・米国ミッドキャップETFで、ティッカーシンボルは【VO】になります。

●運用会社

バンガード・グループ

●ファンド設定日

2004年1月26日

経費率・純資産総額・ベンチマーク

●経費率

0.04%

●純資産総額

約7.2兆円

●ベンチマーク

CRSP US米国ミッドキャップに連動する投資成果を目指し、米国の中型株を投資対象にしています。

組み入れ銘柄数・組み入れ上位銘柄・業種構成比率

●組み入れ銘柄数

約350銘柄

●組み入れ上位銘柄

【VO】組み入れ上位銘柄

VO 銘柄 – バンガード・ミッドキャップETF 投資信託(ファンド)情報 – Bloomberg Markets

組み入れ上位銘柄を見ていくと、あまり日本では馴染みの無い企業が多いのではないでしょうか?半導体開発用ソフトウェア企業のケイデンス・デザイン・システムズやケーブル・コネクタなどの接続システム企業のアンフェノールなどが上位銘柄として組み入れられています。

また組み入れ上位銘柄のファンド比率に注目すると、どの企業の割合も”1%”を超える企業が無く、より分散されたETFであることが分かります。

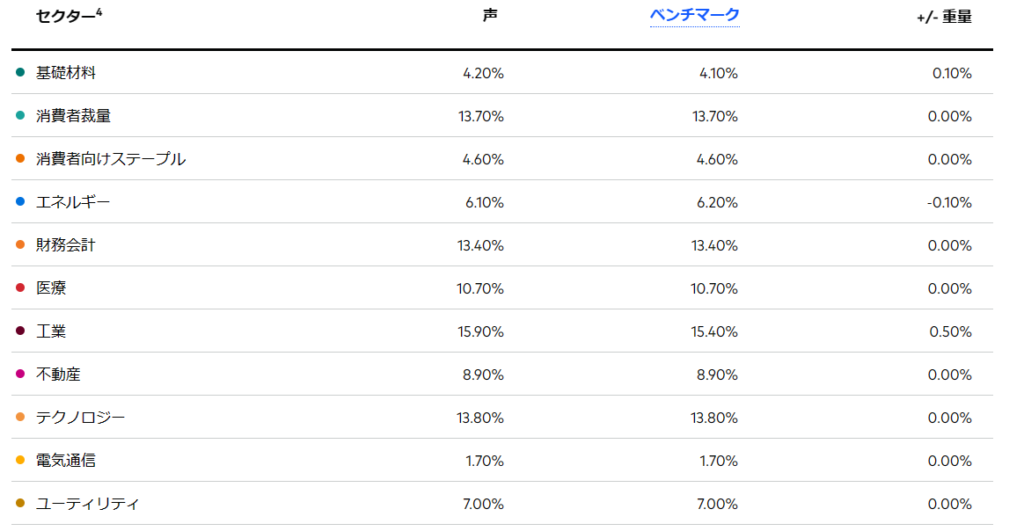

●業種構成比率

【VO】業種構成比率

VO-Vanguard Mid-Cap ETF | Vanguard

業種構成比率を見ていくと、突出して割合の高くなっているセクターは無く、組み入れ銘柄に対するファンドの割合と同様にセクター比率でも分散ができていることが分かります。

株価推移・分配金推移・分配金利回り

続いて【株価推移】・【分配金推移】・【分配金利回り】を見ていきましょう。

●株価推移

【VO】株価推移

Vanguard Mid Cap Index Fund (VO) Stock Price, News, Quote & History – Yahoo Finance

株価推移を見ていくと、長期的には株価は上昇傾向になっていることが分かります。

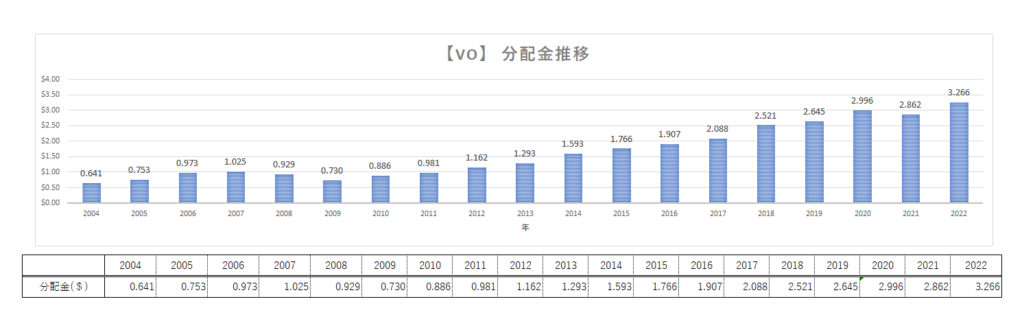

●分配金推移

【VO】分配金推移

きはむゆみむ🏹調べ

分配金推移を見ていくと、ファンド設立以降順調に増配を続けています。米国の中型株の安定成長が分配金に表れています。

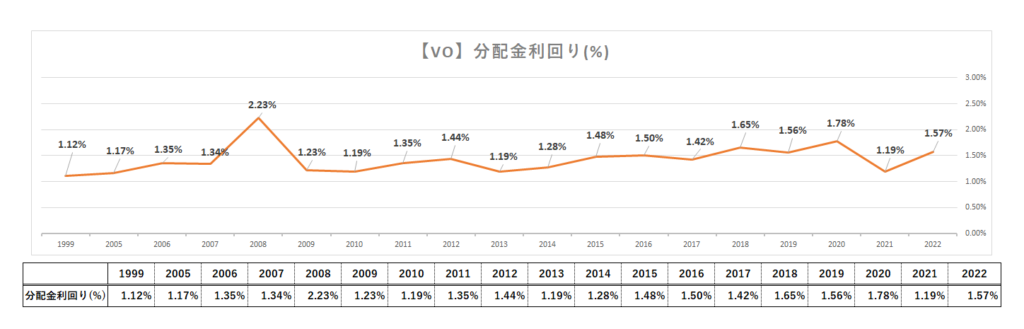

●分配金利回り

【VO】分配金利回り

きはむゆみむ🏹調べ

分配金利回りを見ていくとファンド設立以降、安定して分配金利回りは 1%~1.5% 推移していることが分かります。

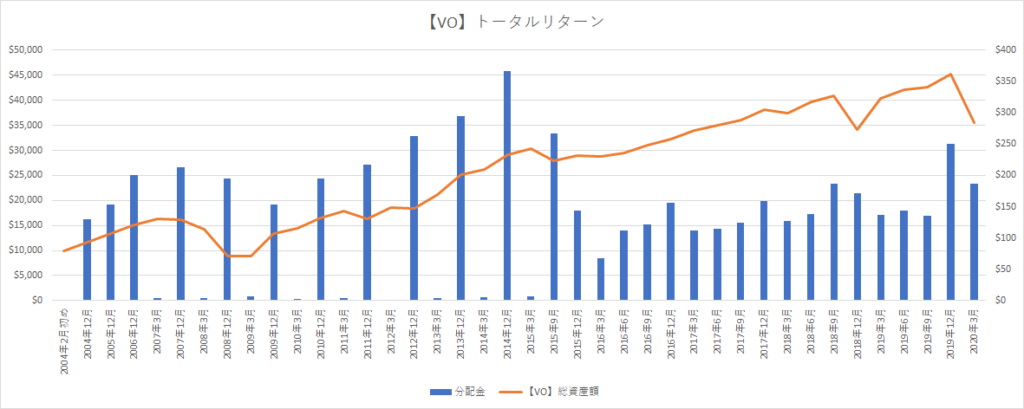

トータルリターン

続いて【VO】のトータルリターンを見ていきましょう。ファンド設立時(2004年2月初め)に投資した 1万$ は2022年12月時点でどのようになっているのでしょうか?(計算上税金は考慮せず、分配金は全て再投資した場合です)

【VO】トータルリターン

きはむゆみむ🏹調べ

【VO】のトータルリターンを見ていくと、約20年の投資期間で資産額は約5.4倍になっています。分配金を再投資しなかった場合のトータルリターンは約4.1倍となっており、株価上昇によって大きくトータルリターンを押し上げているようです。

米国を代表する株式ETFとの比較

続いてバンガード・米国ミッドキャップETF【VO】と米国を代表する株式ETFを比較していきましょう。比較する株式ETFは全米株式ETF【VTI】とS&P500指数連動型の【SPY】になります。

3銘柄を比較する内容は【株価推移】・【分配金推移】・【分配金利回り】・【相関関係】・【トータルリターン】の5項目になります。それでは見ていきましょう。

株価推移の比較

まずは【VO】・【VTI】・【SPY】の株価推移を見ていきましょう。

【VO】・【VTI】・【SPY】の株価推移

Vanguard Mid Cap Index Fund (VO) Stock Price, News, Quote & History – Yahoo Finance

2004年を起点とした3銘柄の株価上昇率は以下の通りです。

【VO】 バンガード・米国ミッドキャップETF +312.99%

【VTI】 バンガード・トータル・ストック・マーケットETF +255.25%

【VOO】 バンガード・S&P500 ETF +241.98%

3銘柄の中で株価上昇率が高かったのは【VO】でした。全米株式ETF【VTI】と比較すると約60%のパフォーマンスの違いがあり、大型株よりも中型株の株価上昇率の方が良かったようです。

分配金推移の比較

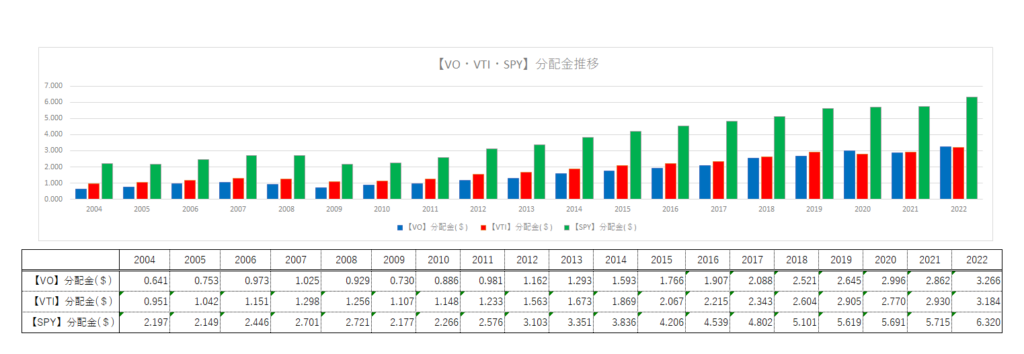

続いて【VO】・【VTI】・【SPY】の分配金推移を比較していきましょう。

【VO】・【VTI】・【SPY】分配金推移

きはむゆみむ🏹調べ

3銘柄の分配金推移を見ていくと、3銘柄共に長期的に増配傾向になっています。2004年の分配金から2022年の分配金の増加率を見ていくと、

【VO】 (2004年) 0.641$ → (2022年) 3.266$ 約5.0倍

【VTI】 (2004年) 0.951$ → (2022年) 3.184$ 約3.3倍

【SPY】 (2004年) 2.197$ → (2022年) 6.320$ 約2.8倍

3銘柄の分配金増加率を見ていくと、米国中型株の【VO】の分配金増加率が約5.0倍となっており、大幅に分配金が増配されていることが分かります。約20年間では 米国大型株(S&P500)よりも米国中型株の分配金増加率の方が良く、注視していく必要がありあそうです。

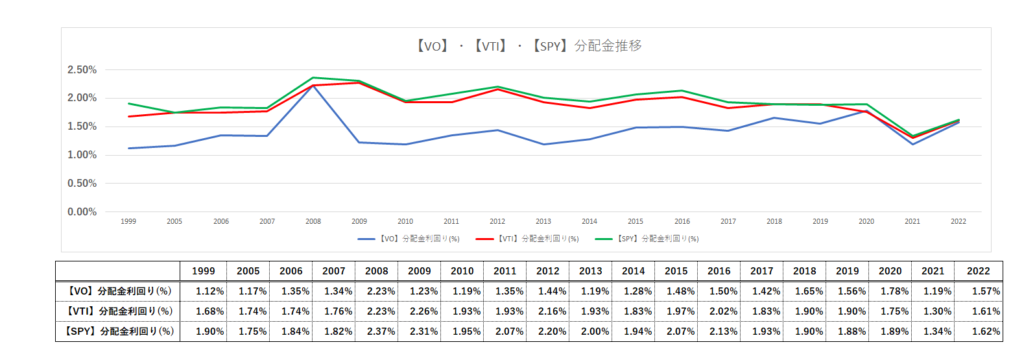

分配金利回りの比較

続いて分配金利回りの比較をしていきます。

【VO】・【VTI】・【SPY】分配金利回り推移

きはむゆみむ🏹調べ

3銘柄の分配金利回りを見ていくと、2020年以前は【VO】の分配金利回りが低く、【VTI】・【SPY】の分配金利回りの方が高い傾向にありました。2020年以降を見ていくと3銘柄共に分配金利回りは同水準となっています。

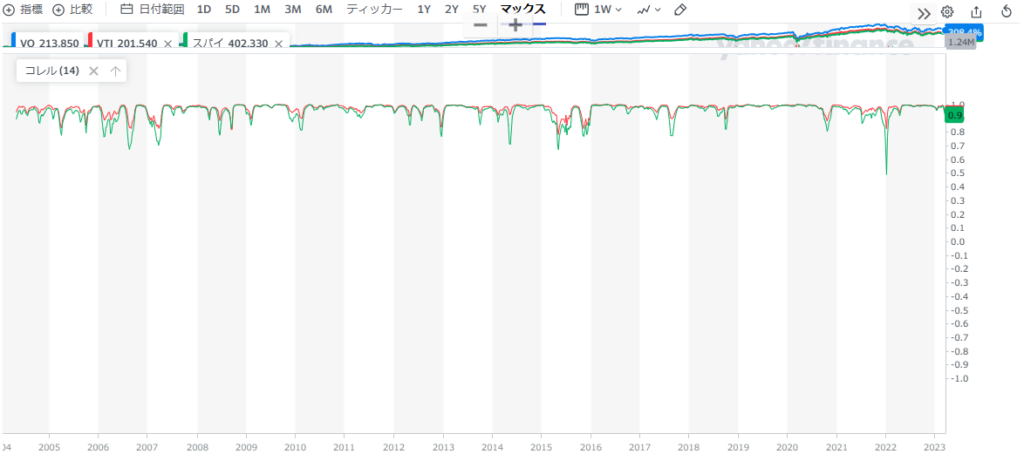

相関係数

続いて 相関係数 を見ていきましょう。

【VO】・【VTI】・【SPY】の相関関係

Vanguard Mid Cap Index Fund (VO) Stock Price, News, Quote & History – Yahoo Finance

3銘柄の相関係数を見ていくと、米国株式という同じアセットなので相関係数は長期にわたって 0.9~1.0 付近で推移しています。株価推移から見ても分かる通り3銘柄共に同じ値動きをしています。

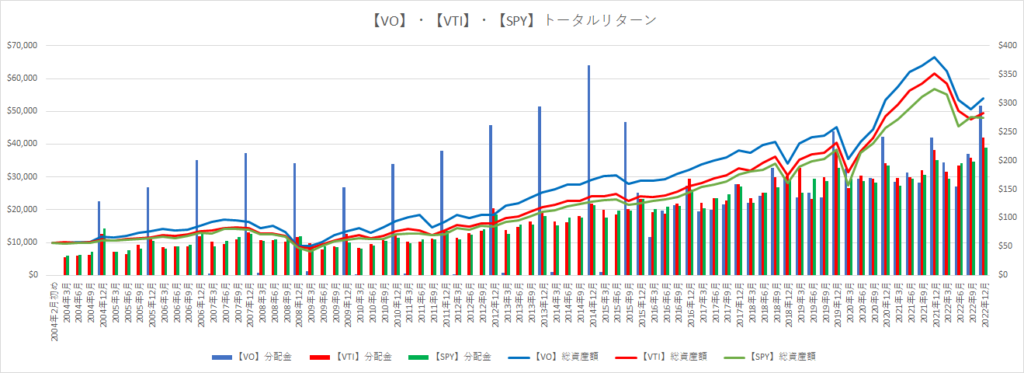

トータルリターンの比較

続いて3銘柄のトータルリターンを見ていきましょう。

【VO】・【VTI】・【SPY】トータルリターン比較

きはむゆみむ🏹調べ

3銘柄の2004年に1万$投資した場合の配当再投資込みトータルリターンを見ていくと、米国中型株【VO】のリターンが良い結果となりました。トータルリターンを計算する上で、いつからいつまでの期間なのかによって結果が異なる可能性があるので注意する必要があります。長期的には平均値に収斂していく可能性は大いにありますが、切り取り期間には注意していきましょう。

まとめ

今回はバンガード・米国ミッドキャップETF【VO】について見ていきました。【VO】についてまとめていきましょう。

- 経費率が 0.04% と低い

- 長期的に株価は上昇傾向

- 分配金は増配傾向

- 分配金は米国大型株よりも増配率が高い傾向

- 分配金利回りは長期的に 1.0%~1.5% で推移している

- 過去20年で分配金再投資した結果、資産額は約5.4倍になっている

- 米国S&P500指数ETF【SPY】や全米株式ETF【VTI】と相関関係が強く分散効果は得にくい

バンガード・米国ミッドキャップETF【VO】はいかがでしたか?過去20年を振り返ると、株価上昇率・分配金増配率・トータルリターン共に全米株式やS&P500指数ETFよりも良い結果となっています。

低い経費率・組み入れ銘柄数が多く分散が効いている・高いトータルリターンが期待できるなど投資する価値は十分にありそうです。米国株式のアセット内の一部として投資する価値のあるETFではないでしょうか?

投資にはリスクが伴います。投資する銘柄はご自身でよくご確認の上、ご自身のリスク許容度と責任の範囲でお願いいたします。

ではでは👋

コメント